红筹架构全解析:搭建流程拆除原因及回归A股路径

红筹架构作为一条重要的中企出海通道,已经帮助多家知名中国企业成功登陆国际资本市场,成功上市。而如今,因 A 股估值溢价、外部压力等,不少企业选择拆除红筹架构。回归 A 股。本文全面梳理,红筹架构的定义、分类、搭建流程、拆除原因和回归A股路径和拆除流程,为中国企业上市架构搭建提供参考。

01、红筹架构简述

1.红筹架构的定义

“红筹架构”模式是指境内公司(不包含港澳台地区)将境内资产以换股、收购等方式装入至境外注册的公司,通过境外公司持有境内资产或股权,再以境外公司的名义在境外非上市融资及交易所(主要是在香港联交所、纽约证券交易所、纳斯达克证券交易所、伦敦证券交易所、法兰克福证券交易所等)挂牌上市的模式。

2.红筹架构的分类

·大红筹:通常由国有企业作为行为主体,在境外创立控股企业,将中国的经营主体变为海外控股企业的分公司,用于股权融资或发售。这种模式需要经过中国证监会、国家发改委、商务主管单位等职能部门的审核。大红筹需要多重审批,流程复杂,因而民营企业较少选择。

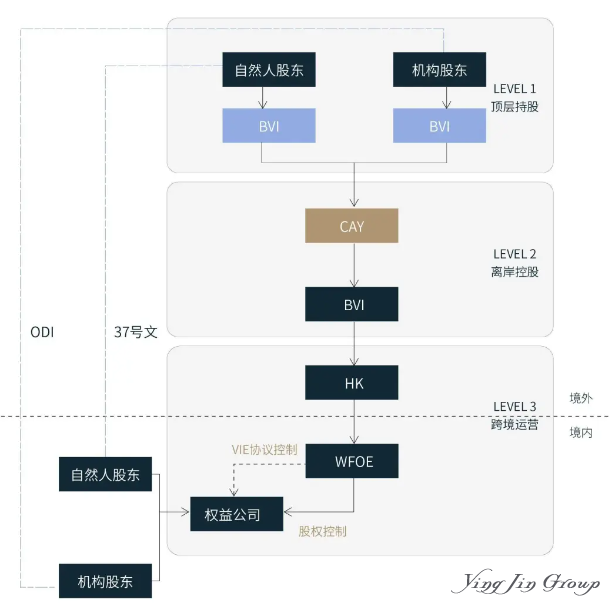

·小红筹:一般则是民营企业或非国有企业采用的境外上市模式。也是最为常见民企海外上市构架模式。包括顶层持股层、离岸控股层、跨境运营层三部分,可细分为股权控制与VIE协议控制两大类型。

(1)股权控制

适用于外商投资产业政策中允许类和鼓励类产业,中国境内企业在境外设立离岸公司,将境内企业资产注入或转移境外公司,可直接通过境外股权公司控制搭建红筹架构。

(2)VIE模式

适用于限制类和禁止类产业(如:互联网行业、教育行业、文化娱乐行业、传媒行业、金融科技行业),将上市主体和经营主体从股权上分离,通过一系列协议安排实现对境内企业的间接控制,也称为“新浪模式”。

3.红筹架构图解

第一层(顶层持股平台):BVI公司。创始人、员工持股平台等在此层面持股,便于股权管理、保密以及未来转让,税负低。

第二层(融资与上市主体):开曼公司。国际资本市场接受的上市主体,通常在此层面引入外部投资者和进行IPO。

第三层(夹层公司):BVI或香港公司。作为中间控股层,便于未来进行股权重组、引入战略投资者时,避免直接转让香港公司股权可能产生的印花税。

第四层(返程投资主体):香港公司。利用《内地与香港关于建立更紧密经贸关系的安排》的税收优惠,向境内WFOE分配股息时享受低至5%的预提所得税。

第五层(境内运营主体):外商投资企业(WFOE)。在境内设立的全资子公司,负责具体业务运营,并通过股权或协议控制最终的境内运营实体(OPCO)。

02、红筹架构的搭建流程

1.境内运营实体设立:在中国境内设立一个实际运营的公司(OPCO, Operating Company)。

2.境外持股平台设立:创始人在中国境外(如BVI、开曼群岛等避税天堂)设立一个特殊目的公司(SPV),这个SPV通常会成为最终控制整个架构的母公司。

3.返程投资登记:根据中国的外汇管理规定,中国籍创始人等自然人需办理37号文外汇登记,即境内居民个人境外投资外汇登记,以合法化境外投资。

注意:(1)37号文是为了完成境外融资和返程投资合规备案,打通境内个人境外投资资金调回通道,实现融资和收益资金跨境合法化。未完成37号文前,境外架构不可返程投资(不可设立WFOE公司)。

(2)ODI对外投资备案申请必须在原始股东完成37号文登记完成后开启。ODI备案完成后必须要在2年内进行出资,否则备案自动作废。

4.设立金融平台:在离岸中心(例如开曼群岛等)设立上市主体公司,通常是未来上市的公司。

5.设立香港公司:为了便于资金流动和税收筹划,有时会在香港设立一家全资子公司作为中间控股公司。

6.设立WFOE:通过上述香港公司在中国境内设立外商独资企业(Wholly Foreign-Owned Enterprise, WFOE)。WFOE在外管局登记为返程投资企业。

7.协议控制(VIE)/股权收购:WFOE通过一系列法律合同来控制OPCO(协议控制/VIE结构),或者直接购买OPCO的股权。WFOE亦可新设子公司,从事外资监管允许范围内的业务。

8.引入投资者:在境外上市公司层面引入外部投资者,为后续的IPO做准备。

03、红筹架构的拆除原因和回归A股路径

1.红筹架构拆除动因

估值溢价:A股市场(尤其是科创板、创业板)对特定行业(如科技、医药)企业给予的估值通常远高于境外市场,回归能实现市值重估。

应对外部压力:中美审计监管摩擦、《外国公司问责法案》等国际政治经济因素,增加了在美上市中概股的不确定性和退市风险。

满足境内合规需求:随着《数据安全法》、《网络安全法》等法规的实施,涉及大量数据和关键信息基础设施的企业,维持VIE架构在境外上市面临日益严格的监管审查。

聚焦本土市场与品牌:业务重心在国内的企业,回归A股能提升在国内消费者和投资者中的品牌知名度与影响力,更贴近核心用户和资本市场。

2. 回归A股的主要路径

·拆除红筹架构后IPO:彻底拆除境外架构,使境内运营主体成为纯内资公司,然后申请A股IPO。这是最彻底但也是最复杂、成本最高的路径。

·保留红筹架构直接上市:符合《国务院办公厅关于创新试点红筹企业在境内上市相关安排的公告》等政策要求的红筹企业,可在满足一定市值门槛(如200亿元以上)等条件下,保留红筹架构在科创板或创业板直接申请上市。

·发行中国存托

凭证:已在境外上市的大型红筹企业,可通过在境内发行代表其境外基础证券的存托凭证在A股上市。此路径无需拆除架构,但适用门槛较高。

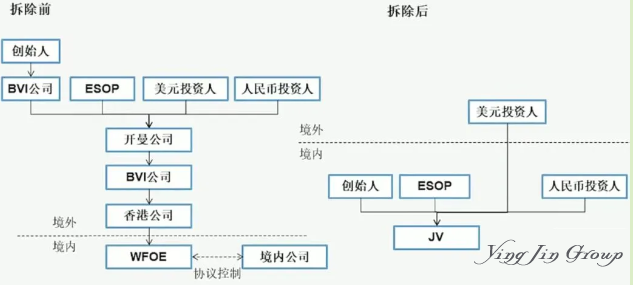

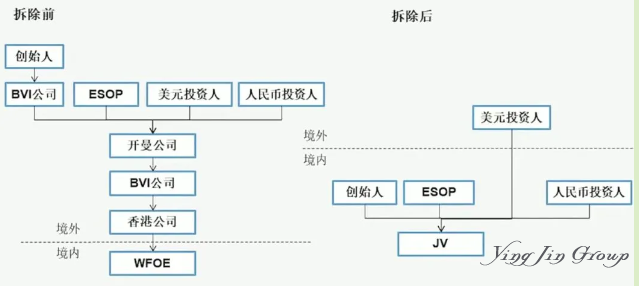

04、红筹架构拆除流程

1.境外股权清理

目标:理顺境外SPV股权结构,为境内权益回归铺路。

主要工作

·回购谈判与定价:创始团队与境外投资人(美元VC/PE)协商股权回购方案,价格参考最后一轮融资估值并适度溢价。

·资金安排:回购资金可来自创始人自有资金或引入人民币基金(“接盘基金”),后者更常用,可提供市场化背书并引入本土战略投资者。

·员工期权处理:境外ESOP通常需加速行权并回购,或转换为境内期权/限制性股票,以兼顾激励与合规。

2.境内权益回归

目标:将WFOE持有的境内运营实体股权转回内资主体。

主要工作:

·股权受让:由创始人持股平台或人民币基金收购WFOE所持股权。

·定价公允:聘请资质评估机构出具报告,确保遵循独立交易原则,避免税务风险。

·工商与商务变更:完成工商登记变更,企业性质由外资企业改为内资企业,并完成必要的商务备案或审批。

3.协议终止与收购交割

VIE架构:签署协议终止所有控制协议(股权质押、独家合作等),确保权利义务彻底解除。

股权控制架构:完成股权转让的交割手续,包括支付款项、股东名册变更等。

4.税务与外汇结算

税务合规:申报并缴纳股权转让涉及的企业所得税、个人所得税,取得完税或合规证明,这是A股IPO申报必备文件。

外汇注销登记:按照相关规定,境内股东需办理返程投资外汇注销登记,确保符合监管要求。

5.境内上市重组

股份制改造:将有限责任公司改制为股份有限公司。

中介机构聘请:保荐券商、会计师、律师全面尽职调查。

申报材料准备与审核:撰写招股说明书,提交交易所审核,回应监管问询,直至最终过会并注册生效。

了解更多海外资产、家族办公室或身份规划相关资讯,

请扫码添加官方微信或拨打热线:400-106-8058