从龙湖地产家族信托,看家族办公室架构的顶层设计原理

委托人通过信托公司(受托人),设计信托结构,指定受益人,设立海外信托。将其境内资产转移至信托公司控股的海外公司,作为信托财产。

信托关系成立后,受托人按委托人意愿,日常运作及执行信托资产管理/处臵/分配。 海外信托的内涵其实是各国税收政策的竞争,成立海外信托的常见国家有开曼群岛(Cayman)、英属维京群岛(BVI)、新加坡、泽西岛/格恩西岛、以及巴哈马等。

一般放进信托财产包括现金、公司股权(上市/私有)、不动产、人寿保险、私人飞机/ 游艇/古董/艺术品、其他受托人同意接受的资产。以龙湖吴亚军与蔡奎的顶层架构为例,其顶层家族信托持股,下面分别搭建了BVI-开曼-BVI-香港-境内实体这样的五层架构,咱们就以其为例,层层解析这个VIE红筹跨境架构的安排背后蕴含的规则原理。

2012年11月20号,上市公司龙湖地产董事会主席,中国女首富吴亚军离婚案,为中国家族企业利用信托处理同类事件树立了一个样本。764亿港元的市值公司,577 亿港元的身家分割,龙湖地产估价并未因在这场离婚案受到太大影响。

原来早在2008年6月龙湖地产公司上市之前,吴亚军与其丈夫蔡奎便已通过汇丰国际信托,各自设立了一个家族信托,将即将上市的公司股权分别转移其中。具体结构如下图:

吴亚军与蔡奎先在开曼群岛上注册了龙湖地产的空壳公司,龙湖地产的股权由两家注册于英属维尔京群岛的公司持有,分别为Charm Talent 以及Precious Full。之后,吴亚军与蔡奎在英属维尔京群岛又注册了一个名为Longfor Investment的公司,该公司股权由龙湖地产100%控股。

Longfor Investment收购了嘉逊发展的全部已发行股本。这一部分正是吴亚军打算拿来上市的资产。Longfor Investment收购了香港地区的嘉逊发展之后,又将股权分别以19.2亿港币和12.8亿港币的价格转让给Charm Talent 和Precious Full。至此,信托架构已经到了收尾阶段。吴亚军和蔡奎将汇丰国际信托列为受托人之后,开始着手将各自的股权转让给汇丰国际信托的全资子公司。

汇丰国际信托的分支机构几乎遍布世界,尤其是在泽西、开曼、维尔京群岛等离岸金融中心上。吴亚军将Charm Talent所持有的所有嘉逊发展的股份全部转让给汇丰国际信托在英属维尔京群岛注册的全资子公司Silver Sea。

而蔡奎也将Precious Full所持有的全部嘉逊发展股份转让给汇丰国际信托在英属维尔京群岛注册的全资子公司Silverland。这两次转让以零代价的馈赠方式进行。信托成立之后,吴亚军和蔡奎都不再直接控制龙湖集团的股权。

首先咱们说说什么叫红筹。

龙湖的架构是在2008年海外上市之前搭建的,案例中其实最下面没画出来的,就是重庆龙湖企业拓展(中国)是在境内的经营实体,上面的各层架构都是在境外或香港设立的控股公司,而上面第二层开曼公司龙湖地产就是龙湖的境外上市主体。

那么问题来了,一个开曼就可以实现其境外上市的目的,那么为什么要搭建五层架构,最顶层还要嵌套信托架构呢?咱们需要一层层的看。

嵌入境内公司的红筹架构通常都是这样的层级安排,但是龙湖的安排更加高级,更多的功能,作用更加长远。龙湖在顶层BVI架构上面又增设了一层家族信托架构。

从图中可以看到,第一层BVI公司的股权被分别“馈赠”给了汇丰国际信托单独设立的“silver sea”和“silver land”这两个独立信托。

为什么是馈赠呢,可以剖析一下信托本身。

信托法律关系中有三个基本主体,委托人、受托人、受益人。信托就是委托人将其自由财产的所有权转移给受托人(信托公司),由受托人按照与委托人之间的信托协议对信托财产进行管理,并对受益人进行分配的法律安排。

这种法律安排的最大特点就是信托财产所有权的独立性,信托财产所有权转移给受托人以后,从所有权上就不再是委托人的财产,同时也独立于受托人自身的其他财产。因而,信托制度可以起到通过隔离所有权进而隔离委托人自身的人身风险、婚姻风险、债务风险的作用。

龙湖的架构中,吴亚军和蔡奎就分别把其持有的BVI公司股权装入了两个由汇丰国际单独成立的信托公司,完成这一动作后,两个BVI公司的股权从法律上来讲就是由两个信托持有的,而不再是吴亚军、蔡奎两个个人的了。

这里还有一个关键的梗:如果两个BVI公司的吴亚军和蔡奎的,基于夫妻财产共同所有制,这两个公司的股权都是属于其二人的夫妻共同财产,吴的BVI中有蔡的一半,蔡的BVI中有吴的一半,如果二人婚姻变动,必然存在对两个公司股权的分割。

2019年当当网的夫妻婚姻纠纷中,虽然俞渝持有当当网64.20%股权,而李国庆持有27.51%股权,但是二人的财产分配却不是按照各自的股权比例来进行的,而是要对各自持有的股权进行都进行分割。再回到龙湖的顶层架构,吴、蔡二人分别把股权置入信托后,就同时实现了夫妻共同财产的隔离,两个信托都不再是二人的夫妻共同财产了,这也就是吴蔡二人作为上市公司的绝对控股股东,在2012年二人离婚却未引起公司股价大的波动的原因。

免责申明:文章部分图片来源于百度等常用搜索引擎,所有转载的文章、图片、音频视频文件等资料知识产权归该权利人所有,但因技术能力有限无法查得知识产权来源而无法直接与版权人联系授权事宜,若转载图片可能存在引用不当或版权争议因素,请相关权利方及时通知我们,以便我方迅速删除相关图文内容,避免给双方造成不必要的损失。

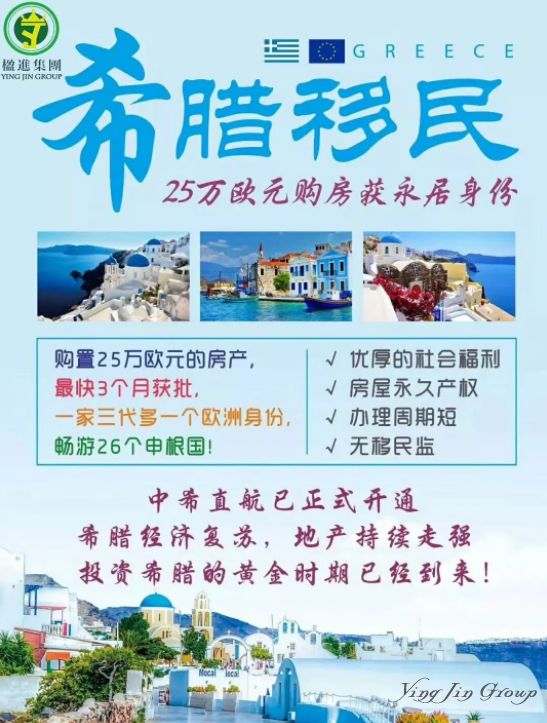

投资移民—保险理财—地产教育—家族信托

楹进集团:同楹共进,一心为您!

了解更多海外资产、家族办公室或身份规划相关资讯,

请扫码添加官方微信或拨打热线:400-106-8058